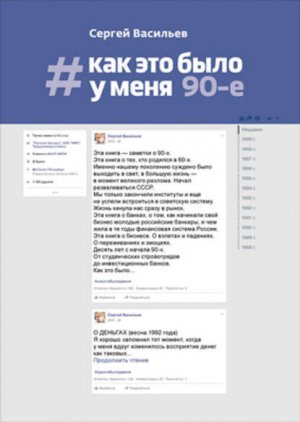

#Как это было у меня. 90-е Васильев Сергей

Читать бесплатно другие книги:

Однажды в городе К… случилось странное событие — половина жителей превратилась в монстров. Процесс о...

Счастье нельзя получить даром. Только через страдания… И именно поэтому оказалось, что счастьем нель...

Заметки военного корреспондента программы «Время», вошедшие и не вошедшие в информационные сюжеты. П...

Новая парадигма мировоззрения необходима любой звездно-планетарной цивилизации для успешного прохожд...

Жизнь постоянно ставит нас в тупик перед выбором. И только от нас зависит, куда мы направим свою лод...

Данная книга рассказывает подлинную историю, которая случилась с автором и связана с приобретением н...