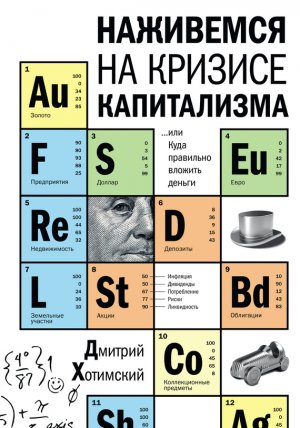

Наживемся на кризисе капитализма… или Куда правильно вложить деньги Хотимский Дмитрий

Читать бесплатно другие книги:

Ни планов, ни стремлений, лишь выжженная местью душа и очерствевшее сердце. А вокруг страна, разорен...

Когда привычный нам всем мир внезапно сойдет с ума; когда реальностью обернутся самые жуткие и крова...

Вы бы могли бросить своих друзей в беде? Нет? Вот и он не может. И снова он лезет туда, куда другого...

Диану Асколкову обожала вся страна. В актрису, исполнившую роль сказочной Русалочки, влюблялись все ...

Авторы книги – ведущие специалисты Гарвардского переговорного проекта, предлагают действенный метод ...

Римма Мойсенко – ведущий диетолог проекта «Сбрось лишнее» на Первом канале в программе «Здоровье» с ...