Инвестор-танцор. Как я заработал 2 миллиона долларов на фондовом рынке Дарвас Николас

Читать бесплатно другие книги:

Новый роман Михаэля Кумпфмюллера основан на реальных событиях и отношениях Франца Кафки с Дорой Диам...

Роза Ликсом (р. 1958), известный финский прозаик и драматург, за роман «Купе № 6» удостоена самой пр...

У прославленного вояки и прохвоста Гарри Флэшмена новое увлечение. На этот раз он попадает под сильн...

Повесть в жанре юмористического фэнтези о приключениях новых русских чудо-богатырей – Ивана Царевича...

«…Моя увеселительная поездка в Нью-Йорк обломилась на неопределенное время. Солнце померкло в моих г...

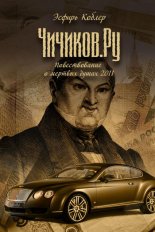

«...Павел Иванович внимательно изучил карту города, чтобы посмотреть, как лучше добраться до мэрии, ...