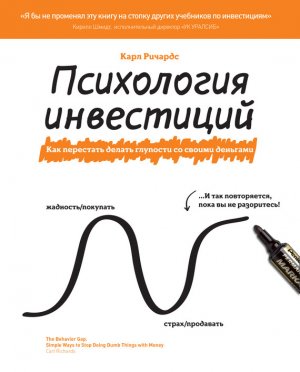

Психология инвестиций. Как перестать делать глупости со своими деньгами Ричардс Карл

Мы говорим о страхе и жадности как побудительных мотивах, на что можно возразить: по сути, они являются одним и тем же. Наша жадность питается и произрастает из страха. И оба этих качества приводят к тому, что мы тратим деньги таким образом, что забываем и о своей индивидуальности, и о реальных потребностях.

Мораль: предпринимайте любые шаги, чтобы понять себя. Определитесь, кто вы есть и каковы ваши потребности. После этого вы сможете прекратить тратить жизненную энергию и деньги на то, что не имеет для вас значения, и придете к финансовым решениям, которые, в свою очередь, приблизят вас к осуществлению истинных целей.

Планирование жизни vs. финансовое планирование

Последние несколько лет в наши разговоры о политике – как в средствах массовой информации, так и за столиками кафе – стали вклиниваться рассуждения о деньгах, что ведет к необходимости затрагивать все более сложные вопросы. Кому можно доверять? Зачем нам нужны деньги? Десять лет назад большинство посчитало бы это дикостью, вывертом сознания нового века. А сегодня эти вопросы кажутся не такими уж и сумасшедшими.

Джордж Киндер[19] рассматривает финансовое планирование в очень широком смысле – он предпочитает называть это планированием жизни. Планирование жизни, говорит он, направлено на «выявление самых глубоких и самых важных целей человека…»

Киндер задает своим клиентам три ключевых вопроса.

Во-первых, представьте, что находитесь в полной финансовой безопасности. Как вы построите свою жизнь? Что вы поменяете?

Затем представьте, что врач сообщает о том, что жить вам осталось не более пяти – десяти лет, но эти годы вы проведете в хорошем самочувствии. Как вы распорядитесь отведенным вам временем? И наконец, доктор говорит, что начался отсчет ваших последних двадцати четырех часов.

Что вы чувствуете? Что упустили в жизни?

По ходу поиска ответов на поставленные вопросы вы, вероятно, сможете определить самые важные для себя темы. Большинство называют семью и друзей, то есть отношения. В ответах часто фигурирует индивидуальность, духовность, творчество (кто-то хочет, например, написать роман или сочинить музыку). Кроме того, многие хотят оставить после себя добрую память или ощутить единение с родной природой.

Какие бы ответы ни пришли вам сейчас на ум, вспомните о них, когда будете принимать финансовые решения. Тем самым вы повысите свои шансы сделать выбор, в котором с максимальной точностью отразятся ваши ценности.

Самопознание может быть болезненным. Наберитесь терпения. Постоянно напоминайте себе, что важны не деньги.

Важна ваша жизнь.

Срочное в противовес важному

Я пишу эти строки в начале весны. Несмотря на то что здесь, в Парк-Сити, земля еще скрыта под снегом, я неожиданно понял, что уже пролетела почти четверть года.

Как и у многих, январь для меня – месяц решений. Я планироал завершить многие важные дела и в течение нескольких недель успешно справлялся с этой задачей.

Но на дворе уже март. И часть меня паникует: сколько всего еще нужно сделать! Но другая моя половина, расположившаяся на противоположной чаше весов, успокаивает: «Что за спешка? У меня впереди еще девять месяцев».

Финансовый консультант Боб Голдман утверждает, что в его бизнесе подъем приходится на январь-февраль, когда после Нового года многие задаются целью обновить свой инвестиционный портфель или сформировать схему распределения имущества. По крайней мере пытаются подступиться к этим вопросам. Потом они на годы пропадают из поля видимости Голдмана.

Крупные начинания быстро теряет свое значение в списке приоритетов, когда мы сталкиваемся с насущными жизненными потребностями. У каждого из нас есть масса дел, которые хочется завершить, которые нужно завершить, которые необходимо завершить.

Как же нам справиться с противоположными по вектору задачами? В этом поможет распределение возникающих проблем на срочные (неотложные, сиюминутные) и важные (составляющие основу для достижения наших целей).

Некоторые задачи одновременно срочные и важные. Они находятся в верхних строчках вашего списка. Какие-то задачи срочные, но не столь важные, в то время как другие – важные, но не срочные. Обычно выполненными оказываются срочные, но не важные задачи. Мы отвечаем на телефонный звонок, откликаемся на пост однокурсника на Facebook.

Тем временем важные, но несрочные задачи оказываются в конце списка приоритетов, да там и остаются. Это может стать причиной больших проблем. Мечты крайне важны, но их воплощение в жизнь не кажется нам столь уж спешным делом. Так они тоже попадают в конец списка. Возможно, вам нужно отремонтировать машину – это может быть задачей как срочной, так и достаточно важной. А покупка новой доски для серфинга? Вполне вероятно, она кажется остро необходимой, однако не так уж и важна, в отличие от чего-то не столь срочного, но способного обеспечить безопасность вашей семьи в долгосрочной перспективе. (Серфингисты вряд ли согласятся с этим высказыванием.) А вопрос о том, кто позаботится о ваших детях в случае вашей смерти? Проблема не рассматривается как насущная, хотя ее решение может оказаться крайне важным.

Конечно, в повседневности проще быстро решать наиболее животрепещущие вопросы, откладывая не столь срочные важные дела на потом. Что вы сделаете сначала: помоете машину или обновите завещание? Машина ведь такая грязная! Ну, а завещание? Куда торопиться?

Более того, внесение изменений в завещание, равно как и оформление страховки или открытие сберегательного счета для оплаты учебы в колледже, – процесс долгий. Помыть машину куда проще.

Да и к тому же чувство, с которым мы вычеркиваем из списка срочные (не всегда важные) задачи, нельзя не признать приятным. Некоторые срочные дела (например, покупка доски для серфинга) даже приносят удовольствие. По сравнению с этим проработка деталей своей личной и финансовой жизни, как может многим показаться, не доставляет немедленного удовлетворения (хотя кому как).

В конечном счете важное все равно становится срочным. Но к этому моменту может быть уже слишком поздно. Вспомните своих друзей и коллег, которые занимаются решением сложных имущественных проблем из-за того, что члены их семей позволили срочному взять верх над важным. Или представьте себе родителей, которые не предполагали, что 18 лет пролетят быстро, и теперь они не уверены, смогут ли заплатить за обучение своего ребенка в колледже.

Один мой друг, адвокат по имущественному планированию, заметил, что зачастую люди обращаются к нему в панике прямо перед поездкой, куда они отправляются без детей. Прокручивая в голове наихудшие сценарии развития событий, эти семейные пары хотят составить завещание на случай, если разобьется самолет или потонет корабль. А поскольку имущественное планирование занимает много времени, часто завершить все процедуры до отъезда просто не получается. Потом от этих родителей ни слуху ни духу… До очередного путешествия.

Стандартная ситуация, не так ли?

Каждый месяц распределяйте свое время так, чтобы была возможность взяться за решение подобных важных, но на первый взгляд несрочных вопросов. Наверняка возникнет соблазн отложить их до следующего месяца. Так делать не надо.

После каждого финансового кризиса люди часто задаются вопросом: «Как же мы смогли не заметить признаки надвигающейся грозы?» На самом же деле крупномасштабный финансовый кризис предсказать трудно, не говоря уже о том, чтобы его предотвратить.

В этом его отличие от личного финансового кризиса, который станет практически неизбежным, если вы не приступите к решению важных задач до того, как они станут срочными.

Глава 5

Слишком много информации

Рынки чувствительны. Прошлой зимой мой приятель сидел в баре на пляже, расположенном в центральном американском городке под названием Соль-и-Мар. Он беседовал с парнем по имени Гритти, электриком, ветераном войны.

В баре работал телевизор, какой-то умник вещал о повышении цен на нефть из-за беспорядков в Ливии. Гритти сказал, что это глупость:

– Ливия? Черт возьми, они нам не так много нефти экспортируют. Дело тут в чем-то другом…

Мой знакомый (проработавший на финансовом рынке уже три десятка лет) обдумал эти слова и пришел к выводу, что Гритти прав. Согласен с этим и я.

Вот что говорит в своей статье под названием «Money Watch Africa»[20] Джошуа Браун:

«Являясь чистым экспортером нефти, Ливия – лишь 17-я страна по уровню запасов черного золота, не экспортирующая его напрямую в Соединенные Штаты. Поэтому обеспокоенность инвесторов относительно сокращения нефтедобычи в Ливии представляется надуманной. Члены ОПЕК и другие нефтедобывающие страны в состоянии компенсировать недостаток нефти повышением уровня собственной добычи…»

Ладно. Но, быть может, инвесторы были напуганы перспективой распространения протестной волны и на такие крупные нефтяные страны, как Саудовская Аравия. Есть также вероятность, что они просто поддались панике или продают активы из-за обеспокоенности тем, что другие тоже начнут продавать.

Вопрос вопросов: кто в курсе происходящего? Не я. И даже не Гритти (хотя, вероятно, у него есть собственная теория на этот счет).

При мысли об этом мне вспомнилось, как из незначительного информационного зернышка вырастает целый куст обстоятельств, подпитываемый жадностью и страхом. Такое «растение» может чрезвычайно быстро привести к большим финансовым проблемам.

Случается, инвестор отклоняется от своего плана, реагируя на какой-то фрагмент из выпуска новостей, который на поверку имеет совершенно иной смысл, нежели тот, который вкладываем мы. У кого-то даже формируется привычка смотреть новости в надежде получить подсказку, что же делать дальше.

Безобразие. Вот это то, что называется по-настоящему дурная идея.

Запомните: лишь немногое поддается вашему контролю. Обращайте внимание на то, что происходит вокруг, но не переоценивайте значение происходящего ни по отношению к себе, ни по отношению к своим планам.

С учетом вышесказанного ответьте мне, послужат ли высокие цены на нефть сигналом к изменению инвестиционного портфеля, даже если предположить, что они останутся высокими?

Ответ: нет.

Ухмылка читателя журнала The Economist[21]

Уж не знаю, что такого особенного, заставляющего читателей чувствовать себя умнее всех в мире, содержится в журнале The Economist, но картина именно такова. Одно время я выписывал это издание, и мне всегда казалось, что свежий выпуск, просто лежащий на моем столе, сам по себе уже делает меня умнее.

Как будто мне было известно что-то, чего не знали другие.

Совсем недавно я открыл интереснейшее явление под названием «ухмылка читателя The Economist». Такая ухмылка словно намекает на то, что у человека есть секрет, что он состоит в сообществе избранных, сообществе, члены которого с глубоким пониманием размышляют над глобальными проблемами и обладают информацией, необходимой для того, чтобы лучше других ориентироваться в мире.

Я поделился придумкой со своей приятельницей, которая, как оказалось, была преданным читателем этого издания. Она посчитала мою теорию глупой. Переворачивая страницы The Economist, она даже и не думает ухмыляться, а делает это только тогда, когда видит кого-то, кто читает Time или Newsweek вместо The Economist.

Конечно, сама идея о том, что что-то прочитанное в журнале (увиденное по телевидению, услышанное по радио или найденное в интернете) представляет собой секрет, абсурдна. The Economist еженедельно расходится по миру более чем миллионным тиражом. Множество людей в это же самое время точно так же считают себя самыми умными.

И тем не менее довольно часто мы стремимся последовать полученному из СМИ совету, как будто стали единственными обладателями важной тайны, единственными, кто включил в тот день телевизор. Надо действовать быстро, пока информация не просочилась дальше!

Увы, она уже просочилась.

Все так делают

Приятно думать, что ты единственный, кто посвящен в курсе дел, потому что на каком-то подсознательном уровне понимаешь, что при инвестировании следование за толпой может ой как аукнуться. Ведь бумаги, которые скупают все вокруг, являются самыми дорогими (и потому рискованными для владения), и наоборот, массово сбываемые активы уходят по бросовым ценам (и поэтому они потенциально привлекательны).

Все это знают, но в окружении других ощущают себя в большей безопасности. Делая то же самое, что и остальные, человек успокаивается от мысли, что даже если он ошибается, то не в одиночку, вместе с ним наступают на грабли сотни других людей.

Подобное поведение – следование за толпой – может привести к катастрофическим результатам. Именно оно послужило причиной ажиотажного приобретения инвесторами акций высокотехнологичных компаний в 1990-х годах, скупке облигаций в 2002 году и недвижимости в 2006 году. Пагубный процесс все не останавливается, а поведенческая пропасть продолжает расти.

Журнал – не ваш финансовый консультант

Я люблю рассматривать обложки журналов о рынках и экономике.

Однажды весной 2011 года журнал Newsweek вступил на опасную территорию прогнозов, смело заявив на своей обложке: «Америка возвращается». В анонсировавшейся статье говорилось о появлении некоторых положительных (но краткосрочных) признаках восстановления экономики: создание рабочих мест, рост производительности и индекса Доу-Джонса на 70 %.

Как выяснилось впоследствии, прогноз оказался ошибочным. Рост экономики снова затормозился, ее опять залихорадило, и это привело к падению рынка осенью того же 2011 года. Так что не стит принимать инвестиционные решения на основании информации с журнальной обложки, увиденной в витрине газетного киоска.

Давайте на секунду задумаемся. Если вы что-то продали в предгрозовой обстановке (Помните? Обложки всех изданий пестрили сообщениями о конце света?), то наверняка упустили хорошую прибыль. А когда журнал заявляет: «Америка возвращается», значит ли это, что пришло время вернуть деньги на вроде как поднимающийся с колен рынок?

Если вы вышли из акций и подумываете о возвращении только потому, что ситуация на рынке улучшается, будьте осторожны. То, что вы, как и многие другие, в сложный период продали все свои бумаги, – ценная информация. Не важно, насколько благоприятной ситуация кажется сейчас, придет время – и рынок снова внесет свои корректировки.

Что же в таком случае делать?

Надеюсь, сам факт продажи акций при возникновении затруднений натолкнет вас на верные мысли. Быть может, вам необходим план, которого будете придерживаться, – план с меньшими инвестиционными рисками.

С другой стороны, если в преддверии прогнозировавшихся рыночных пертурбаций вы не поддались панике и принимали инвестиционные решения, основываясь на собственных финансовых целях, тогда какая вам разница, о чем пишут на обложке журнала?

Я не знаю, что можно считать плохим или хорошим периодом для инвестирования. Для того чтобы разорвать порочный круг продаж по низкой цене и покупок по высокой, время всегда подходящее. Разве так уж важны публикации в Newsweek? Сконцентрируйтесь на своих целях. Постройте план с максимальными шансами на их достижение и живите сегодняшним днем.

Вы станете счастливее. И богаче.

Сохраняем спокойствие несмотря ни на что

Когда собеседники узнают, что я владелец бизнеса по управлению активами и при этом много пишу о личных финансах, они сразу же начинают задавать мне вопросы, обычно о фондовом рынке.

Чаще всего диалог строится по такой схеме.

Новый знакомый: «И все-таки, что сегодня происходит на рынке?»

Я: «М-мм, извините, ничего не могу вам сказать по этому поводу».

Новый знакомый озадаченно молчит.

Я: «Я имею в виду, сказал бы, если бы знал. Но я не знаю».

Новый знакомый молчит еще более удивленно.

Или вот так:

Новый знакомый: «В каком направлении, по-вашему, движется рынок?»

Я: «Бог мой! Не имею ни малейшего представления. Извините. Я действительно не в курсе».

Новый знакомый: «Ох, простите. Я думал, что вы управляете активами и пишете о личных финансах… Напомните, чем вы занимаетесь?»

Собеседники разочарованы: я не знаю, в каком направлении движется рынок. Еще больше они удивляются, когда узнают, что меня это и не интересует.

Как-то один расстроенный родственник спросил меня о перспективах рынка. Я ответил как обычно.

Его реакция: «Тогда чем ты занимаешься, если не следишь за рынком?»

Я сказал ему, что помогаю людям принимать правильные решения относительно их денег, чтобы со временем они смогли накопить средства и сохранить свое состояние. Я сказал ему, что подобная работа не требует от меня знания того, что произошло сегодня на рынке, или того, куда рынок движется.

И добавил: поверите или нет, но способность накапливать и сохранять свое богатство зачастую находится в обратной зависимости от понимания того, что происходит на рынке. И уж точно подобная зависимость прослеживается при анализе предпринимаемых инвесторами действий в случае «знания» ими перспектив рынка.

Я сказал ему то же самое, что и своим клиентам: пытаться предсказывать конъюнктуру рынка – порочная практика. Отслеживание динамики рынка, просмотр телепередач о фондовом рынке по CNBC и повышенное внимание к финансовым прогнозам отнимают уйму времени. Это вселяет тревогу в сердца, а встревоженные люди часто ошибаются.

Задумайтесь: пробовали ли вы когда-нибудь чем-нибудь заниматься, будучи в состоянии тревоги? Оставаться спокойным всегда лучше.

Что происходит со взволнованными гольфистами? По свидетельству Джека Никлауса[22], мало кому удается держать клюшку достаточно легко. Один из мих приятелей, который пытался научить меня гольфу, говорил, что клюшку нужно держать так, словно у вас в руках птенец. Встревоженный, вы хватаетесь за клюшку сильнее – и мяч летит мимо лунки.

Что случается с встревоженными байдарочниками? Оказавшись впервые в байдарке – это случилось на реке Снейк близ местечка под названием Джексон Хоул, – я был поражен тем, как важно держать бедра в расслабленном состоянии. Когда мои бедра были расслаблены, я легко двигался вместе с лодкой. Как только начинал нервничать, я деревенел – а как только я деревенел, малейшая волна могла перевернуть лодку.

А как обстоят дела с разнервничавшимися инвесторами? При слишком усердном сосредоточивании на конъюнктуре рынка малейшая волна опрокидывает их лодки. Беспокойные люди склонны к покупке по высоким ценам (волнуются, что упустят большую прибыль) и продаже по низким ценам (волнуются из-за продолжающих расти убытков).

Встревоженные инвесторы ищут успокоения в чем-то знакомом. Например, они под завязку закупаются акциями собственного работодателя, что может быть крайне рискованным, или приобретают акции просто из-за того, что что-то слышали о такой-то компании или знакомы с ее продукцией.

Обеспокоенные люди зацикливаются на прошлом. Скажем, принадлежащие вам акции упали в цене. Понятно, что вам станет лучше, если акции вернутся хотя бы на прежний уровень, но они продолжают падать. И что теперь? Уровень беспокойства идет вверх, количество неверных решений тоже.

Отслеживание подъемов и спадов фондового рынка повышает тревожность.

Попытки предсказать будущее тоже повышают тревожность.

Тревога может превратить нас в нищих.

Слишком много информации!

Должен признать, сбор необходимой для принятия рациональных решений информации способен снизить уровень обеспокоенности. Но слишком большое количество данных может еще больше усугубить чувство тревоги.

В последнее время часто обсуждается влияние технологий на нашу жизнь, в частности, постоянного, круглосуточного доступа к информации. Проверить состояние портфеля акций теперь можно посреди ночи, находясь в отпуске, на свадьбе дочери… и ведь проверяют!

Почему? Что притягательного таится в этой информации? Чем она нам помогает? Как вредит? Полагаю, это важные вопросы.

Не так давно известный блог BoingBoing опубликовал интервью с независимым разработчиком компьютерных игр Джонатаном Блоу. Когда его попросили рассказать о популярной игре FarmVille[23], Блоу объяснил, что разработана она совсем не для улучшения самочувствия игроков.

Предполагается, что игра должна выглядеть привлекательно и излучать «позитив». На самом же деле целью разработчиков было заставить участников, отходя от компьютера, беспокоиться о том, что происходит в виртуале. Это отвлекает внимание от повседневной жизни и заставляет возвращаться к игре.

Как часто мысли о деньгах вызывают у вас такие же чувства? Ежедневный просмотр канала CNBC или постоянное посещение сайта Bloomberg вряд ли укрепляют вашу уверенность в себе и своих финансовых решениях. Но вы все равно продолжаете беспокоиться и контролировать, беспокоиться и контролировать…

К себе на телефон я подключил множество подписок на любимые новостные ресурсы, сотни подкастов, все новостные рассылки, приходящие мне на электронную почту, массу книг. Как только выдается тихая минутка, я почти автоматически заполняю это свободное время просмотром информации. Я чувствую себя сладкоежкой, попавшим в магазине сладостей. Так просто схватить что угодно – только протяни руку.

Все труднее и труднее становится выделить из этого шума настоящий сигнал. Большинство из нас хотят знать, что происходит вокруг. Нам кажется, что мы обязаны быть информированными, изучать международные рынки, оставаться в курсе политических событий и идти в ногу с миром спорта. И если этого не сделать, то можно упустить что-то важное или выпасть из разговора.

К сожалению, бурный поток новостей практически не оставляет нам шансов отбросить слухи (а значительнейшая часть получаемой информации именно таковыми и является) и выделить факты. И даже хуже: мы утрачиваем способность отличать правду от слухов. Что действительно важно? А что всего лишь сотрясение воздуха?

Освободите свой ум

Исследования последних лет показали, что мысли могут изменять структуру мозга, поэтому со временем определенные модели мышления становятся для нас привычными. Чем сильнее мы волнуемся за происходящее на рынке, тем более важной нам кажется эта тема.

Это означает, что проверка доходности инвестиций или финансовых рынков в какой-то момент может стать своего рода манией. Чем больше мы ею увлекаемся, тем сильнее она становится. Постепенно возникает информационная зависимость. Самочувствие ухудшается по мере роста информированности, и в конечном счете мы начинаем действовать из страха.

И на кону не только деньги. Мне вспоминается статья из The Wall Street Journal, в которой рассказывалось, как новые технологии влияют на семейные отношения. Одно из высказываний меня ошарашило: «Технологии должны быть включены в список основных причин разводов наравне с деньгами, сексом и воспитанием детей».

Решение: надо менять привычки. Не тратьте время на беспокойство о деньгах, старайтесь не поддаваться чувству тревоги и желанию держать все под своим контролем. Если получится, то вскоре вы поймете, что не так уж и важно знать о происходившем на той неделе на Уолл-стрит. Важно то, что мы сделали или не сделали, чтобы приблизиться к своим целям.

Освободив головы от всякого хлама, мы восстановим связь со своими целями и с путями их достижения. У нас появится больше времени и на общение с семьей, и на важную работу. Понятие самореализации наполнится для нас большим смыслом. Когда до меня доходит меньшее количество информации, мое ощущение собственного благополучия повышается. Чем меньше знаю, тем лучше себя чувствую.

Попробуйте. В следующий раз, включая новости, вместо того чтобы поддаваться первой же реакции, серьезно подумайте, как бы вы сами хотели поступить. И вообще, так ли уж вам нужно знать, что сегодня происходило в мире?

Оказывается, что если пропустить новости за пару дней, то снова войти в курс событий довольно просто. Когда в начале 2011 года индекс Доу-Джонса достиг уровня в 12 000 пунктов (перед последующим обвалом), в средствах массовой информации велось множество дискуссий о том, что значит для инвесторов достижение данной отметки. Но кого это волнует? Перед нами всего лишь цифры. Можно было спокойно их пропустить.

Я призываю отключиться от всего этого и начать действовать.

Идея заключается в следующем: устройте себе информационное голодание. Задайтесь целью не читать, не смотреть, не слушать и даже не думать об экономике, финансовых рынках или о своих инвестициях. Если мысли о рынке все-таки вас посетят, прогоните их. Отправьтесь на велосипедную прогулку.

Возможно, наилучший выход – уехать в отпуск куда-нибудь в такое место, куда не доходят электронные письма и где не работает сотовая связь. Не удивляйтесь, если обнаружите у себя симптомы «ломки». Они могут проявиться даже физически. Как-то раз я провел две недели, совпавшие с напряженным периодом на фондовом рынке, на острове у побережья Южной Каролины. Через день или два у меня, отрезанного от всех новостных лент, появилась странная сыпь. На острове работали два доктора. Оба они пришли к выводу, что это, должно быть, результат выведения токсинов, попавших в мой организм из средств массовой информации. Я до сих пор не вполне уверен, шутили они или нет.

Полезным будет даже один день тишины, но по возможности постарайтесь продлить информационную диету хотя бы на несколько дней. Всего три дня без сотовой связи – и желание тянуться к телефону исчезает. Появляется ощущение пространства и времени, и начинаешь замечать, как стихает тревога.

Подобное отключение от мира может войти в привычку.

Знаю, такая идея на первый взгляд покажется кому-то пугающей. Сразу оговорюсь: я не призываю прятать голову в песок. Просто, на мой взгляд, необходимо поддерживать баланс между возникающими тревогами и объективным восприятием. Проверяйте новости и следите за сообщениями о состоянии рынка, но не надо посвящать этому все дни напролет.

Одолевают мысли о деньгах? Подумайте о своих целях, о том, что представляет для вас непреходящую ценность. На другом конце света происходят очередные катаклизмы, но какое отношение они имеют к вам? Вы ничего не можете с ними поделать. И для вас, и для мира в целом будет лучше, если вы сосредоточитесь на собственных делах.

Скажем, вы хотите, чтобы ваши дети продолжили свое образование в колледже. Прекрасная мысль. Отслеживание недельных колебаний индекса Доу-Джонса никоим образом не приблизит вас к достижению этой цели. Вместо этого лучше пообщаться с детьми, узнать, как у них обстоят дела в школе.

Это правило применимо к любым финансовым целям. Да, временами будет накатывать чувство тревоги. Жизнь продолжается, и время от времени возникает вопрос: а все ли необходимые шаги предприняты? Акции падают, и, возможно, следует увеличить размер сбережений, откладываемых на черный день.

Но ни в коем случае не позволяйте своим страхам править бал.

Еще раз повторю: практически ничего из того, что передают по CNBC, не имеет большого значения. Гарантирую, ничего страшного не произойдет, если вы пропустите бесконечные комментарии по поводу последнего заявления ФРС.

Коль скоро успех инвестиций напрямую зависит от правильного поведения и выбора активов в соответствии с принятым планом, то события, ежедневно происходящие на рынке, не должны влиять на принятие вами решений.

Попробуйте. Посмотрите, что произойдет, если выключить всю эту болтовню и уделить больше внимания происходящему вокруг.

Тревогу победит осведомленность

Собирать информацию и думать, что держишь руку на пульсе, совсем не то же самое, что быть внимательным и осведомленным, понимать, что происходит, что скрывается за новостями, слухами и прочими малозначащими подробностями.

Часто наши размышления о деньгах сводятся либо к воспоминаниям об ошибках прошлого, либо к тревогам за будущее. И та и другая мысль мешают думать о настоящем.

Многие после совершения финансовых промахов склонны к самобичеванию. Не тратьте время на пустые терзания по поводу того, что могли или должны были сделать иначе.

Вместо этого используйте свой опыт, чтобы помочь себе и другим впредь избегать тех же ошибок, это поможет избавиться от чувства вины или стыда. Нужно выносить уроки из своих оплошностей и продолжать жить дальше.

Время, потраченное на беспокойство о будущем, может негативно сказаться на чувстве удовлетворенности настоящим. Эта тема для меня непростая, поскольку вся моя работа заключается в том, чтобы настраивать людей на более осмысленные рассуждения о роли денег в их жизни, и обычно такие рассуждения ориентированы на будущее.

Одно из решений – провести грань между временем, потраченным на планирование, и временем, проживаемым здесь и сейчас. Планировать будущее важно, но делать это нужно в одиночестве, чтобы не омрачать радость от настоящего.

Подумайте о необходимости каждый месяц выделять время на оценку своего финансового поведения. Попробуйте выявить все допущенные промашки и запомните опыт, из которого нужно вынести урок. Подумайте о своих целях и о том, что нужно сделать, чтобы продвигаться к их достижению.

Полностью проработав эту тему, вернитесь в день сегодняшний.

Решения, связанные с деньгами, – решения эмоциональные, и их принятие требует эмоциональной ясности. Уделите связанным с деньгами эмоциям максимальное внимание. Это не так сложно сделать, если удастся проанализировать чувства, которые возникают у вас при получении ежемесячной выписки по инвестиционному счету или присланного по почте медицинского счета. Понимание этих чувств и осознание их возможного влияния на принимаемые решения может иметь большое значение, часто не вполне очевидное заранее.

Я поймал себя на мысли, что в последние годы стал задаваться принципиальными вопросами. Кому я могу доверять? Что для меня действительно важно? Что я действительно ценю? Сколько денег мне необходимо и достаточно? На что я должен тратить свое время?

Я видел, как мои близкие друзья из-за денег теряли свой бизнес, недвижимость и даже друзей. Я сопереживал знакомым, которые старались найти работу, вместо того чтобы наслаждаться пенсией. Другие были вынуждены отправлять своих родителей в дома престарелых, и не в самые лучшие, а в те, которые они могли себе позволить. Я замечал разочарование в глазах моих собственных детей, когда мне приходилось говорить им, что мы не можем себе позволить что-то очень для них желанное.

Переживая такой опыт, мы можем начать жалеть себя и злиться.

А можем проанализировать допущенные ошибки, использовать самосознание и действовать исходя из глубочайших инстинктов.

Какой подход приблизит нас к достижению самых значимых для нас целей?

Глава 6

Планы ничего не стоят

Заявление о том, что планы ничего не стоят, вероятно, смешно слышать из уст человека, который зарабатывает на жизнь как специалист по финансовому планированию.

Но оно отлично звучит, поэтому повторю: планы ничего не стоят.

Существует множество причин, почему мы не решаемся заняться планированием своего финансового будущего. Это дело требует времени, оно вызывает чувство тревоги, мы не знаем точно, с какого конца к нему подступиться.

На мой взгляд, есть еще одна причина, самая важная и не всегда очевидная. Мне кажется, люди путают процесс планирования с его предполагаемым конечным результатом – финансовым планом.

Финансовые планы не несут в себе никакой ценности, а вот процесс финансового планирования жизненно важен. План предполагает, что вам известно будущее положение вещей, даже если это не так. Процесс планирования, напротив, основан на реальности и предусматривает непредсказуемость жизни. При планировании от нас требуется принятие решений, основанных на происходящем в действительности, а не на надеждах, ожиданиях или страхах.

Традиционно финансовый план начинается с множества предположений. Они обычно касаются таких аспектов, как будущий уровень инфляции, развитие ситуации на фондовом рынке, размер возможных накоплений, возраст выхода на пенсию, траты в период пенсии и даже вероятное время смерти.

Если вы хоть раз были вовлечены в этот процесс, вам знакомо вызываемое им ощущение дискомфорта. Одна из причин этого заключается в том, что, как бы старательно мы ни пытались прогнозировать будущее, ошибки неизбежны.

Неизвестно, будет ли ежегодная инфляция составлять в среднем около 3 %, а рост капитализации фондового рынка – 8 %, сможем ли мы откладывать десятую часть заработка и сколько будем зарабатывать, когда выйдем на пенсию (может, у нас не будет выбора) и во что нам это обойдется, когда умрем (в 61 год? в 78? в 92? в 37?).

Время от времени я встречаюсь с клиентами, жизнь которых в корне поменялась – к лучшему или худшему, – полностью расстроив их планы. Одна пара решила откладывать 10 % от своего заработка, составлявшего на то время 180 тысяч долларов в год. Постепенно бизнес жены стал расширяться, доход увеличился в два раза, и поменялся весь жизненный план. Другая семья выстраивала финансовую сторону своей жизни так, чтобы к пенсии перебраться в Панаму, но один из них влюбился в кого-то другого, и пара развелась. Потеря работы, получение наследства, рост цен на рынке, рождение внуков…

Посмотрим правде в глаза: один телефонный звонок может полностью изменить вашу жизнь, ваши планы, ваши обязательства, ваши средства. Помните старую пословицу? Человек предполагает, а Бог располагает.

Анализируя собственный опыт, я понимаю, что в финансовой сфере неожиданные повороты – скорее правило, нежели исключение. В 2004 году мы с семьей переехали в Лас-Вегас и там приобрели дом за 575 тысяч долларов. Парень, который его нам продал, когда-то заплатил за него меньше 400 тысяч. В 2007 году на пике роста цен на недвижимость в Лас-Вегасе стоимость дома возросла до миллиона.

Свой финансовый план я строил отнюдь не на основе предположения о росте цен на жилье в данном регионе. И это оказалось правильным. К тому времени, когда мы вернулись в Юту (сам переезд тоже был незапланированным), рынок недвижимости Лас-Вегаса рухнул, и наша задолженность банку превысила стоимость жилья. Нам пришлось пойти на сделку: мы продали дом за 425 тысяч долларов, и банк простил нам остаток долга.

Итак, поговорим о неожиданностях. Мы, конечно, не планировали того, что стоимость дома вырастет с 575 тысяч до миллиона. Точно так же мы не предполагали резкого падения цен. Не существует способа, позволившего бы нам предвидеть хоть одно из этих событий. Вот и сюрприз!

В конце 1990-х годов один мой приятель создал бизнес с нуля; стартовой площадкой был его собственный подвал. В какой-то момент у него появились потенциальные покупатели, готовые заплатить за его компанию более 50 миллионов долларов. Исходя из этого, он начал продумывать план основания благотворительного фонда для поддержки детского образования. Бум прошел, и стоимость его дела составила всего полтора миллиона. Никакой трагедии – он продолжил вполне успешно работать, однако ему пришлось внести в свой курс некоторые коррективы.

Другая моя знакомая вышла замуж за человека, который получил в наследство целое состояние. Муж жил на широкую ногу и умудрился потратить все деньги на скоростные автомобили. Неожиданно он унаследовал еще восемь миллионов от какого-то дальнего родственника. Часть из этих денег он снова растранжирил, а остальное потерял на торгах, в которых участвовал за спиной жены.

Сейчас ей за шестьдесят, и она впервые в жизни ищет работу. Совсем не то, что она планировала…

Жестокая ирония любого планирования: приступая к нему, вы лишены необходимой информации. Это означает, что ваш план, каким бы он ни был, основан, по большому счету, на более или менее правдоподобном вымысле или же на откровенной фантазии.

Оптимист, пессимист, реалист

Существует синдром, который я называю «время выхода на пенсию». Семейная пара, обеспокоенная выходом на пенсию, обращается к финансовому консультанту. Тот, опираясь на различные допущения, составляет план, и супруги понимают, что не смогут достичь своих целей. Они все обговаривают, и консультант меняет некоторые вводные данные. Клиенты видят: все получится, если они больше заработают на инвестировании и выйдут на пенсию на несколько лет позже. Пара возвращается к своему обычному поведению; втайне они все еще обеспокоены, поскольку знают, что все эти допущения – полная ерунда. (Это приводит меня к еще одному выводу: неискренность – не порок, но только до тех пор, пока она не влияет на поведение.)

Чрезмерный оптимизм – всего лишь одна сторона проблемы. Иногда допущения могут быть слишком пессимистичными. Заглядывая в будущее, вы можете обнаружить, что при текущем уровне сбережений никогда не достигнете своих целей, и в итоге вообще перестанете откладывать деньги. Но ведь всегда есть шанс, что со временем получится «отчислять в резерв» гораздо больше. Некий писатель, 30 лет назад с трудом зарабатывавший себе на жизнь в Нью-Йорке, откладывал по 15 % от своего более чем скромного дохода в надежде, что когда-нибудь сможет выйти на пенсию. Он устал от работы, уехал из города и открыл собственное дело – издательскую компанию. И преуспел в этом. Три года спустя его заработок увеличился втрое; примерно с 45 лет он занят неполный день.

Пессимистичные предположения зачастую мешают что-либо предпринимать для улучшения перспектив. Будущее чревато как приятными сюрпризами, так и рисками. Мы настолько сосредотачиваемся на том, чтобы уберечься от неприятных неожиданностей, таких как потеря работы, инвалидность, развод, смерть (просто катастрофа!), что забываем о положительных моментах – повышении, развитии бизнеса, новой работе, росте рынка, которые иногда могут полностью изменить наши планы.

Запомните: хорошее тоже случается.

Смысл всего вышесказанного в том, что наши предположения – это всего лишь догадки. Сколько денег нам будет нужно для комфортного существования на пенсии? Ответ зависит от инфляции, ставки налогов, здоровья… Список бесконечен. И мы не можем предсказать значение ни одной из этих переменных.

Давно, более десяти лет назад, у меня состоялся разговор с другом, который одновременно был моим клиентом. В его семье только-только родился ребенок. Я спросил у него, сколько, по его мнению, он должен скопить на обучение дочери в колледже. Вот что он мне ответил: «Карл, у меня появилась идея. Что если я отложу столько, сколько получится?»

Нет, я не отговариваю от планирования. Планировать нужно. Но если мы смиримся с фактом, что даже самый лучший план может обернуться футуристической фантазией, то сосредоточим свою энергию на процессе планирования, а не зациклимся на предположениях.

Процесс планирования, вероятно – или даже скорее всего, – потребует от нас наметить направление, в котором мы собираемся двигаться. На этом этапе возникнет необходимость сделать несколько допущений. Но планирование, основанное на реальном положении вещей, учитывает, что подобные предположения – всего лишь догадки. Мы должны постараться, чтобы они были максимально реалистичными. Затем можно перейти к более продуктивному процессу – изучению наших нынешних мотивов и обстоятельств, ведь мы хотим видеть в основе своих действий понимание. Не надежду, не страх, а ясность.

Я предупреждаю своих клиентов, что не требую от них точности при планировании. Высказывайте предположения – и двигайтесь дальше. Определите свою цель на следующие 30 лет, представьте ее как своеобразный указатель, который вы потом, когда в вашем распоряжении окажется больше фактов, всегда сможете повернуть.

Какая разница между планом полета и реальным полетом? План полета – это всего лишь наилучший из вариантов, построенный на предположениях пилота, например, о погоде. И не важно, сколько времени пилот потратил на составление плана, реальность все равно внесет в него свои исправления.

Крайне редко полет проходит в соответствии с запланированной пилотом схемой. Слишком уж много переменных. План, безусловно, важен, но гарантией безопасного приземления выступает способность летчика вносить в курс небольшие и последовательные поправки. Суть не в плане, а в корректировке курса.

Два или три года назад мы с другом совершали восхождение на гору. Едва добрались до базы, как начался дождь. Другие группы стали возвращаться назад, предполагая, что подъем будет опасным.

Мы с Брэдом планировали подняться по довольно сложному маршруту, но в сложившихся обстоятельствах решили отправиться по другому, более легкому пути – он был проще, серьезное восхождение начиналось значительно выше, уже на самом пике. Так в нашем распоряжении оказался временной запас, чтобы понять, как дальше будет развиваться ситуация с погодой (погода в горах, знаете ли, очень изменчива).

Постепенно тучи сгущались. Впрочем, уровень опасности был невысок, поэтому мы продолжали двигаться вперед; потом остановились под прикрытием горы, выпили чаю и стали ждать. Погода немного улучшилась, и мы продвинулись немного выше. Все это время нам на встречу попадались другие альпинисты, они разворачивались и спускались вниз. Но мы продолжали идти.

В конце концов выглянуло солнце и высушило склоны. Поднимаясь с помощью веревок, мы приближались к вершине. Восхождение получилось просто фантастическим, и его окончание прошло совершенно безопасно.

Этот опыт принес нам чувство глубокого удовлетворения собой, ведь мы знали, что при первых же признаках ухудшения погоды могли развернуться и пойти обратно. Вместо этого мы продолжали анализировать менявшуюся ситуацию и подстраивались под нее. Мы не строили никаких прогнозов о том, какая будет погода, а наблюдали за ней и действовали исходя из обстоятельств. В итоге был выбран другой путь, и все равно мы покорили вершину.

Краткосрочное планирование для достижения долгосрочных результатов

Как только у вас сложится общее представление о направлении, в котором предстоит двигаться, сконцентрируйте свое внимание на планировании дел в краткосрочной перспективе. Сосредоточьтесь на трех ближайших годах. Подобное сужение временных рамок заставляет нас действовать, основываясь на реальном положении вещей. Такое поведение является гораздо более разумным, нежели забота о том, что, возможно, произойдет в течение следующих 15 (или даже пяти) лет. Помните: далекое будущее нам неведомо.

Именно поэтому так важно жить здесь и сейчас. Настоящее – вот единственная точка, в которой мы можем существовать. Живя настоящим, мы готовы к переменам, касающимся как нас самих, так и мира в целом. Дальнейшие наши действия будут базироваться на осведомленности. В свою очередь, финансовое планирование, основанное на реальности, зачастую позволяет достичь лучших результатов.

И наоборот, если жить будущим, то легко потеряться в фантазиях или страхах; если прошлым – в сожалении или ностальгии. Финансовое планирование, в фундамент которого положены фантазии, страхи, сожаления и ностальгия, вряд ли приведет к чему-то другому.

Задайте курс, смиритесь с неизбежностью ошибок и составляйте план, постоянно внося в него корректировки. Не забывайте: постоянное планирование – не сам план – удержит вас на пути к избранным целям и убережет от падения в поведенческую пропасть.

Риск инвестирования со временем возрастает

Часто в своих размышлениях о будущем мы опираемся на старые результаты. И это кажется разумным. Однако даже если прошлое и преподает нам уроки (и иногда весьма полезные), тут же возникает другая проблема: неверная интерпретация.

Рассмотрим, например, такое понятие, как риск. При составлении финансовых планов люди обычно тратят свои время и энергию на то, чтобы решить, насколько высокий риск они готовы на себя принять. Если в поисках решения проблемы вы обратитесь за советом к менеджеру по продажам финансовых услуг или консультанту в секции «Инвестиции» какого-нибудь крупного книжного магазина, то они, несомненно, скажут вам, что со временем риск снижается.

Объяснения обычно сопровождаются «поучительным» рисунком вроде наброска выше. Смысл его таков: со временем диапазон потенциальных доходов от инвестирования сужается до среднего долгосрочного уровня в 10 %.

Другими словами, если рассматривать максимальную и минимальную доходность фондового рынка за год, то можно или потерять более 40 %, или заработать более 60 %. Диапазон возможностей очень широк.

Если же взять в расчет 20-летний период, то наименьший среднегодовой доход составит около 3 %, а наибольший – около 15 %. Такой диапазон гораздо уже. За 30 лет показатели еще больше приблизятся к среднему значению.

Проблема в том, что, как показывает практика, живые люди, живущие в реальном мире, на самом деле не обращают никакого внимания на ставки. Они думают о деньгах. При всем старании за процентную ставку не купить еды, не заплатить за колледж и не выйти на пенсию.

И вот что интересно: измеряя тот же диапазон потенциальной доходности в долларах, мы получаем противоположную картину. Потенциальная доходность со временем становится выше.

Как же это происходит?

Если вместо запланированных 7 % вы заработали пять, то по итогам года разница в доходе будет не очень большая, зато в перспективе двадцати или тридцати лет разрыв получится значительный.

И снова показательным примером нам послужит авиарейс. Представьте себе перелет через Соединенные Штаты по маршруту из Лос-Анджелеса в Майами. Если при взлете самолет на сантиметр отклонится от курса, то, пролетая над Лас-Вегасом, пассажиры вряд ли что-нибудь почувствуют. Но стоит не скорректировать курс в дальнейшем, и лайнер рискует приземлиться в штате Мэн вместо Майами.

Если в основе вашего плана лежит долгосрочная доходность фондового рынка и при этом вы никогда не вносите в него поправки, то очень рискуете оказаться в итоге не там, где хотели. С другой стороны, если вы выбрали маршрут, а затем, обнаружив отклонения от заданного курса, немного скорректировали его, то все равно благополучно прибудете к месту назначения.

Финансовые вопросы нашей зоны контроля

Человек постоянно подвергается информационным атакам: тут и сообщения о подъемах и спадах рынка, и газетные заголовки об авариях на атомных станциях, и репортажи о народных волнениях за рубежом. Что самое интересное, никто не знает, что все это значит и к чему ведет.

Когда мы сталкиваемся с чем-то непонятным, у нас может возникнуть чувство тревоги, страха. Стремясь держать руку на пульсе событий, мы как будто становимся одержимыми последствиями еще не произошедших событий, и это при том, что они практически всегда находятся вне зоны нашего контроля.

Вам кажется, что вы теряете контроль над ситуацией? Не понимаете грядущих мировых изменений? Вспомните о трех принципах.