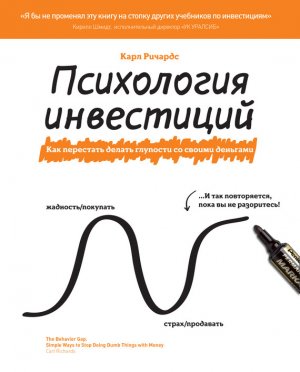

Психология инвестиций. Как перестать делать глупости со своими деньгами Ричардс Карл

Читать бесплатно другие книги:

Юрий Серов уже бывал на Эльбрусе, поднимался он и на Килиманджаро. Он считал себя опытным восходител...

Это мои эмоции.Мое вдохновение.Мои бессонные ночи.Мечты.Про моего человека.Про меру моих чувств…Это ...

Вы держите в руках незаменимую книгу для каждого, кто готов стать признанным лидером. В ее основе ле...

Дневник «Голод» — это первая глава моей книги «21». Это вызов самой себе. Первый шаг на пути к измен...

Автор этой книги, профессор когнитивной нейропсихологии Андре Алеман, много лет изучает процессы ста...

XXI век подходит к концу. В этом мире монахи делают фундаментальные научные открытия, впадая в религ...