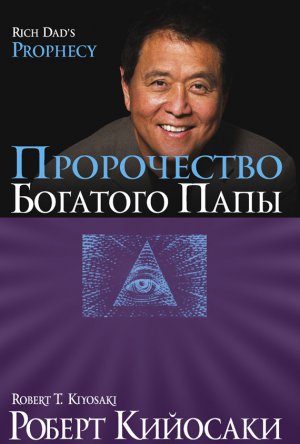

Пророчество богатого папы Кийосаки Роберт

Читать бесплатно другие книги:

Великая миссия православной церкви – усиливать идею державности в политическом сознании народа, спос...

Глубоко в сердце каждого человека, часто скрытый под непроницаемым панцирем, живет – святой, безгреш...

В сборнике представлены избранные стихотворения великого русского поэта XX столетия М. И. Цветаевой....

А что, если бы вам представилась возможность встретиться с величайшими библейскими персонажами? Каки...

Учебник предназначен для учащихся 9 класса. Содержит необходимый фактический и теоретический материа...

Учебник предназначен для учащихся 8 классов общеобразовательных учреждений. Содержит обширный теорет...